[word_balloon id=”2″ size=”M” position=”L” name_position=”under_avatar” radius=”true” avatar_shadow=”true” avatar_border=”true” balloon=”talk” balloon_shadow=”true”]あまり海外に縁遠い私が、海外の株に投資するのは、お金を無駄にしている感じがして、つみたてNISA で米国株に投資をするのは不安しかありません。

つみたてNISAは初心者でも安心できる投資と聞きますが、米国株の投資信託って不安しかありません。

なぜ多くの方は米国株に注目しているのか。その人気の理由を教えて欲しい。

[/word_balloon]

本日は、そんな悩みにお答えします。

私は実際に積立 NISA で3年近く投資経験があります。その経験をもとに皆さんに有益な情報を紹介します。よろしくお願いします。

なぜ、今、米国株なのか?

つみたてNISAで300以上ある銘柄の中で、米国株を選定する理由を解説します。

その前に、米国株関連の株価について、押さえておきましょう。

日本の場合、日経平均株価、TOPIX(Tokyo Stock Price Index)などがあり、株価の変動を表しています。

簡単に以下に説明します。

・日経平均株価では、上場株式銘柄の代表255社の株価平均から算出しています。

・TOPIXは、上場株式全銘柄を対象に株価指数を算出しています。

米国株式にも日経平均のような指標があります。以下3つです。

- S&P500

- NYダウ

- 全米株式

それぞれ概要とメリットやデメリットを解説します。

S&P500

S&P500とは、 米国の代表的な株価指数の一つです。

米国の主要企業500社で構成され、米国株式市場全体の約80%の時価総額比率を占めており米国株市場全体の動きを概ね反映している。

✔ メリット

米国株式市場の主要500社が対象となっており、その中で自然と分散投資になっている状態であることがメリットの1つです。

✔ デメリット

分散されているため、大きなリターンは期待できません。

NYダウ

NYダウとは、ダウ・ジョーンズ工業株価平均のこと。米国各業種で30銘柄限定で構成されています。選定基準は高い成長性を持つ企業又は有名企業などである。日々、入れ替わりは頻繁にあります。

選定された30銘柄はS&P 500における構成銘柄に含まれるため、NYダウとS&P 500は同じような値動きとなります。

NYダウ連動型の投資信託商品も多く販売されている。それらの商品は NYダウ指数と連動した動きになっている。

✔ メリット

30銘柄だけなので、1つの企業の株価がNYダウに大きく影響を与えます。S&P500に比べると、大きなリターンが期待できます。

✔ デメリット

大きなリターンが期待できる反面、株価急落の時には大きくマイナスになるデメリットもあります。

全米株式

全米株式とは、米国株式市場に上場している全ての銘柄で構成された投資信託の商品です。

大型株から小型株まで約4000銘柄で構成されており時価総額加重平均の株価指数になっている。

✔ メリット

S&P500と比較するとより分散効果が挙げられる商品になっている一つの銘柄の影響度合いが小さいためリスクヘッジを聴かせたいという方におすすめです。

✔ デメリット

長期分散型の投資には有利だが短期でのリターンを期待している方には期待の効果は少ない。

NISAで米国株購入のメリット 3つのポイント

[box class=”white_box” title]

- 米国株は日本株より株価上昇が期待できる

- 米国株は、日本株よりも配当が大きい

- 1株から購入できる

[/box]

米国株は日本株より株価上昇が期待できる

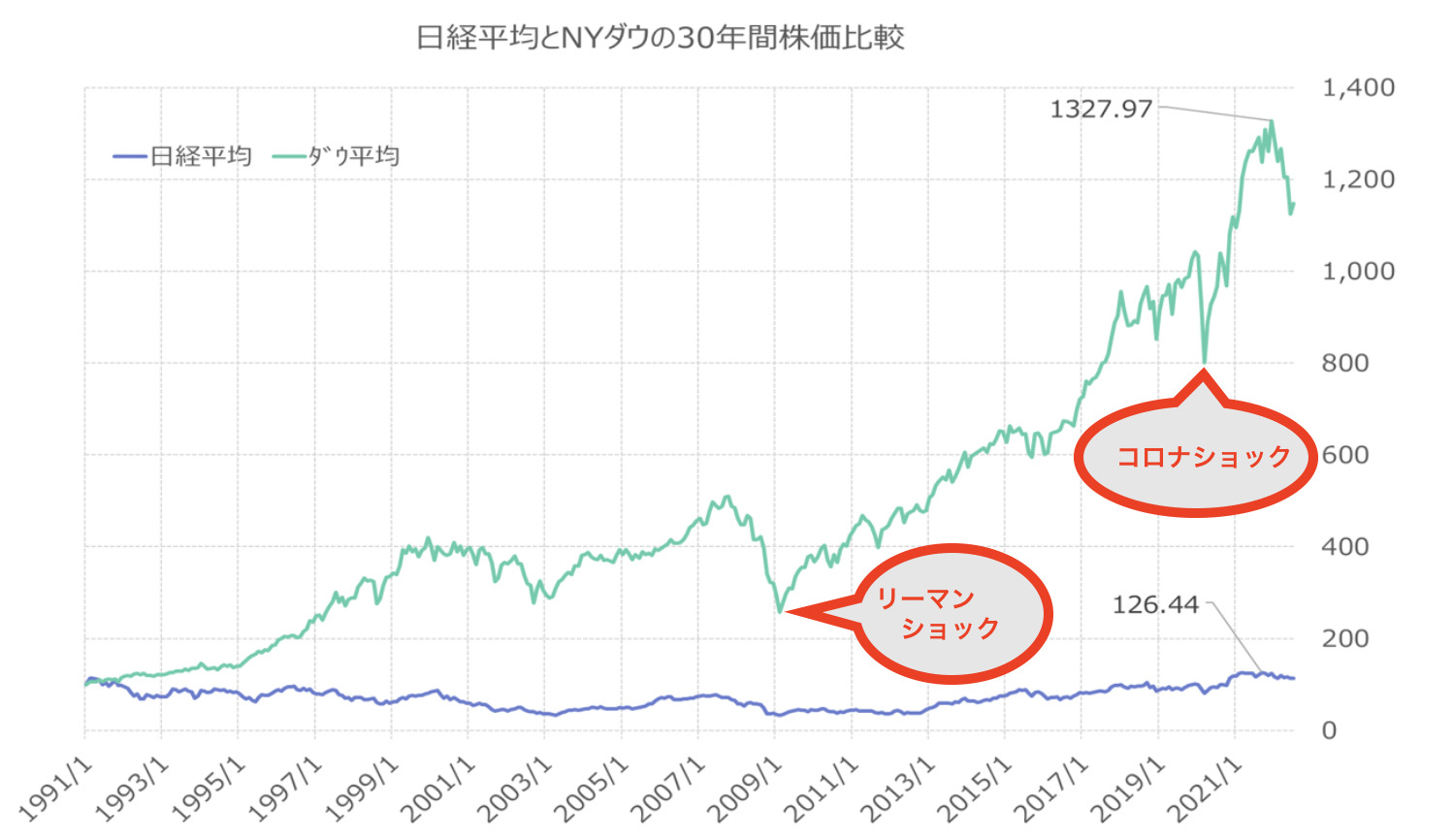

(引用:auカブコム証券公式サイト)

これは日米の過去30年間の株価推移を表していますが、一目瞭然ですね。バブル期の1991年頃から日本の株価はほぼ横ばい状況にあります。

一方で米国株価は10倍以上に値上がっています。我々の周りにも、Apple、Amazon、MicoSoftの商品が沢山ありますよね。

これらは全て米企業の商品ですが、米国内に留まらず、全世界に貢献していることになりますよね。

米国株は、日本株よりも配当が大きい

米国株の配当は、日本株に比べると多い傾向です。米国企業は配当には積極的です。これは、日米の企業の考え方にもありますが、株主への配当を重要視している傾向にあります。

一般的に日本企業は年1〜2回の配当ですが、米国は3〜4回の配当になります。

配当が多いことで、米国株の方がより配当益を期待できるでしょう。

1株から購入できる

日本の株式市場には単元株制度がありますが、米国株式市場には単元株制度がありません。 単元株制度とは会社ごとに決められた一定の株数を持っていないと売買できない制度のことです。

例えば1000株単位の売買が定められている会社では、1000株以上でないと売買できません。

米国株式市場にはこの単元株制度がないため一株単位で売買できるのです。

NISAで米国株購入のデメリット 4つのポイント

- 値幅制限が存在しない

- 損益通算や繰越控除がありません

- 外国税額控除が利用できない

- 為替リスク

値幅制限が存在しない

日本の場合、値幅制限と呼ばれる制度があります。

これは1日の取引の中で価格の変動が一定幅以上に上昇もしくは下落した場合その時点で値動きにストップがかかります従って2幅の範囲内で価格変動となるため、安心して株式売買を行うことができます。

一方、米国市場は値幅制限がありません。米国市場は自由取引社会なので、全てにおいて自己責任として値幅には制限を設けていません。

ただし、米国市場においてS&P500といった指標に該当する株価が急落した場合、サーキットブレーカーと呼ばれる機能が発動して取引が停止される緊急制度があります。

損益通算や繰越控除がありません

NISA口座で発生した損益は税務上、対象外なので、損益通算や繰越控除ができません。

👉損益通算とは、一言でいうと、赤字を黒字で相殺し、確定申告を受けること。つまり節税のテクニックでなり、少し税金の話になりますが。

株式投資で購入時よりも高い株価で売却できた場合、差分が利益になりますよね。その利益を譲渡益と呼びます。譲渡益に課税され税金を納めます。税率は約20%ほどです。

つまり、損益通算とは、複数の口座で得られた損益を合算した譲渡益で税金を算出します。

具体的には、確定申告で正式な課税額が弾かれる流れになります。

話を元に戻すと、米国株だけではありませんが、NISA口座では損益通算ができません。つまり、NISA口座と他の特定口座でそれぞれ損益が発生しても、口座を合算することはできません。

👉繰越控除とは。

その年で確定した赤字分を、他の口座で得られた黒字(譲渡益)で損益通算しきれなかった場合、その赤字差分を翌年に繰越できる制度で、最大3年間繰越ができます。

NISA口座で購入した米国株は、最大3年間の繰越控除はできません。

NISA口座は税制上、特別な口座として扱うことが必要です。

外国税額控除が利用できない

NISA口座で所有している米国株には、外国税額控除が適応しません。

👉外国税額控除とは、例えば米国株で得られた配当金に対し10%課税、日本側で譲渡益に20%課税されるような、二重課税を防ぐ対策となります。

そもそも、NISA口座は非課税のため、二重に課税されることはないので、外国税額控除は対象外になります。

しかし、NISA口座の非課税は日本国内の税金が対象になるため、米国では税金が掛かります(10%)、ご注意ください。

為替リスク

外国株へ投資する際には、為替リスクに注意しなければなりません。

例えば、1ドル110円の場合と130円の時では、円安に振れると米国株の資産は大きく、円高だと資産は目減りする傾向です。

運用時には気になりませんが、売却時に、為替変動に注意しないと、大きな損失になる可能性があります。ご注意ください。

NISA口座で米国株を買う手順 3ステップ

- 口座開設をする

- 資金の準備

- 実際の買い付け

口座開設をする

つみたてNISA 口座で米国株を買うには、まず取引口座を開設する必要があります。 証券会社などの金融機関で NISA 口座の開設手続きを始めてください。

資金の準備

NISA口座開設が出来たら、米国株購入資金を準備しましょう。口座に入金すれば、米国株を購入することができます。

つみたてNISAで、SBI証券では100円から購入ができます。

実際の買付

初心者は、個別米国株よりも投資信託の方が良いでしょう。

米国株の投資信託は、複数の米国株で構成されているため、米国株投資信託のポートフォリオはファンドマネージャーによってリバランスされます。初心者には投資信託の方が安心して運用ができるでしょう。

投資信託で運用益を出すためのコツは、長期、分散、積立投資に徹することです。

次に、長期、分散、積立投資に適したおすすめの投資信託の銘柄を紹介します。

米国株 おすすめ投資信託銘柄 3選

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・全米株式インデックス・ファンド

- eMAXIS Slim 全世界株式

eMAXIS Slim 米国株式(S&P500)

「eMAXIS Slimシリーズ」 は米国主要企業500社の株式で構成されている、三菱UFJが提供するインデックスファンドのシリーズです。こちらも長期、分散、積立投資に適している投資信託になります。

SBI・V・全米株式インデックス・ファンド

先程のS&P 500は全米主要企業500社の銘柄で投資が行われていますが、このVIT( バンガード・トータル・ストック・マーケットETF)は、全米企業4000社の銘柄で構成されています。SP500に比べるとさらに分散投資に優れています。

eMAXIS Slim 全世界株式

同じく全世界株式で構成されているインデックスファンドのシリーズです。 米国株式に比べると多くの銘柄で構成されているため、米国経済のみならず、全世界の経済動向から、優れた銘柄に投資をしています。

米国だけでなく全世界規模なので、大きなリターンは期待しにくいですが、長期的には着実に伸びる投資信託です。

初心者で、どの投資信託か選べない方が、この全世界株式1択で良いでしょう。

おすすめ証券会社 3選

- SBI証券

- マネックス証券

- 松井証券

SBI証券

特徴:

取り扱い米国株式取扱銘柄数、約6000(22年5月26日現在)ほどになります。大型銘柄から中小型銘柄まで幅広く取り扱っています。米国を代表する株式指数はもちろん 新興国市場の指数や先進国の指数に連動するETFなど、ラインナップも豊富です。

最低手数料は0ドルから上限22ドル(税込み)と業界最安水準となります。またNISA口座であれば、海外 ETF の買付手数料無料です。

SBI証券は、投資を始めたばかりの初心者向けです。手数料が安く取り扱い銘柄数が多いため 、運用をしながら経験を積んで、上級者まで満足できる運用ができます。

マネックス証券

特徴:

取り扱い米国株式取扱銘柄数、約5000超。初回入金から20日間限定の米国株デビュー応援プログラムで最大3万円キャッシュバックキャンペーンを実施中。(23年1月5日現在)

仮想通貨からFX、つみたてNISA/iDeCo1、米国ETFなど、さまざまな投資に対応している。

米国ETF13銘柄の買付手数料を全額キャッシュバック、実質無料です。S&P500、VITなど米国主要投資信託が対象で、年に1度の見直しを行います。

また、NISA口座における米国株の買付時の国内 取引手数料は恒久的に全額キャッシュバック、実質無料となります。

自分の目指したい投資がまだ、決まっていない方にオススメです。

松井証券

特徴:

取り扱い米国株式取扱銘柄数、約400銘柄。人気の高いGAFAM、テスラを始め米国株式市場全体を投資対象とするVITに連動した銘柄の取引ができます。」

取引手数料は約定代金の0.495%、最低手数料0ドル、上限22ドルとこちらも業界最安値水準となります。

投資サポートなど、投資初心者むけに投資信託の銘柄選定、その銘柄の投資先情報について教えてくれる専用ダイアルがあります。通常は、投資運用して困ったことの相談などはありますが、投資を始める前に(準備段階)で相談窓口があるのは非常に魅力的です。

松井証券を通じて、投資の上級者にステップアップもできる手厚い教育があります。

まとめ

つみたてNISAで米国株の投資信託を買い付けるメリット・デメリットについて紹介しました。

米国株の投資信託は、長期投資(20年間)で考えれば、負けることがない鉄板の投資信託です。

2024年から新NISAが始まり、非課税期間は無期限、非課税枠は1800万円と大きく改正されます。

銀行に預けていても、今や金利の効果は壊滅的な状態です。新NISAに20年間、資産を預け3〜5%で運用できれば、資産は2〜3倍に増えるでしょう。

今、20代〜30代の若い方、是非、つみたてNISAを始めて、資産を積み上げて行きましょう。50〜60歳になって既に老後の不安ないくらいの資金が貯まっているでしょう。

また、そのころには定年が70歳程に引き上げられていれば、10〜20年は老後資金に切迫して働かずとも、ストレスフリーで働けたり、セカンドライフを十分に楽しむことができるでしょう。

このタイミングでつみたてNISAを始めることで、人生を大きく変えることができるので、検討をしてみましょう。

コメント

В лабиринте игр, где всякий ресурс стремится зацепить гарантиями легких выигрышей, рейтинги лучших казино

превращается именно той ориентиром, которая направляет через ловушки обмана. Тем профи и новичков, что пресытился от фальшивых заверений, это средство, чтоб увидеть настоящую отдачу, будто ощущение золотой монеты в ладони. Обходя лишней воды, просто реальные сайты, в которых выигрыш не просто число, а ощутимая везение.Подобрано по гугловых запросов, как ловушка, которая ловит самые актуальные тенденции по рунете. В нём нет пространства про клише фишек, всякий пункт словно ставка у столе, там подвох проявляется мгновенно. Хайроллеры видят: по России тон разговора с иронией, где ирония маскируется словно намёк, помогает обойти ловушек.В https://www.provenexpert.com/don8play данный список лежит будто раскрытая колода, приготовленный к раздаче. Загляни, когда хочешь ощутить биение реальной игры, обходя обмана да провалов. Игрокам кто любит тактильность выигрыша, это как держать карты в руках, минуя пялиться в монитор.

https://t.me/s/ef_beef

https://t.me/s/iGaming_live/4866